見逃すと大損!iDeCo・新NISAを始めるときに気を付けるべき「手数料」ここを気にすべき徹底比較

長い時間をかけて資産運用を行う場合、無関心でいてはならないのが手数料。iDeCoや新NISAをはじめる時に発生する様々な手数料についてまとめました。初回だけと、継続的に発生する手数料がありますので、難しい部分もありますができるだけわかりやすく解説していきたいと思います。

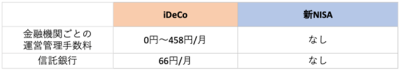

iDeCoと新NISAの手数料の違い

iDeCoと新NISAの手数料を説明します。新NISAはほとんど手数料がないので、主にiDeCoに言及した解説となります。

【加入時、移換時】の手数料

こちらは初回のみの手数料で新NISAを始める場合は無料です。

【加入者の掛け金を拠出している場合】の手数料

運営管理手数料は各金融期間が独自で設定している手数料になります。例えば楽天証券やSBI証券は無料ですから、運営管理手数料はなるべく0円の証券会社を選んでiDeCoは行うと良いでしょう。運営管理手数料を無料の所を選べば毎月171円のコストですみます。

【新たな掛け金を拠出しておらず運用指図者】の手数料

掛け金を止めて運用のみを行っている人の手数料です。運用のみの場合も手数料が発生します。運営管理手数料が無料の証券会社にすれば、月に66円のみとなります。

【その他それぞれのタイミングで発生する】手数料

給付手数料とは、拠出していた掛け金を受け取る時の手数料です。引き出しのたびに発生します。

還付手数料は、法で定められた限度額を超えて拠出された掛金、あるいは加入資格のない月に拠出された掛金などが、加入者に払い戻されるときに発生する手数料です。こちらは別途運営管理機関(金融機関、例えば楽天証券やSBI証券など)に支払う手数料が発生する場合があります。

移換時手数料とは、別の運営管理機関(金融機関、例えば楽天証券やSBI証券など)または企業型確定拠出年金へ移換するときに発生する手数料のことです。

【iDeCo、新NISAで投資信託や債券を購入、運用、売却】する場合

販売手数料とは、投資信託や債券を購入する時の手数料です。販売会社に支払います。最近はノーロードと呼ばれる販売手数料が無料の商品もありますので、なるべく販売手数料が無料の金融商品を選ぶのがおすすめです。

信託報酬(運用管理費用)とは、購入した金融商品を、保有している間にずっと発生する手数料です。残念ながら信託報酬が無料の投資信託(例外として期間限定で販売されたものもある)や債券はありません。信託報酬の目安としては、年に0.5%〜2.5%くらいですが、中には0.1%を切る投資信託や債券もあります。

信託財産留保額とは、投資信託または債券を解約するときに発生する手数料です。こちらは無料の商品があるので、無料のものをなるべく選ぶとコストをカットできます。

税金であるが手数料とも言える。現在凍結中の特別法人税

特別法人税とは企業年金の資産にかけられる税金のことです。直近ですと2023年3月までの凍結でしたが、さらに3年延ばされて2026年3月まで凍結されることが決定しました。

企業年金には、

・個人年金制度

・厚生年金

・確定給付企業年金

・確定拠出年金

などがあります。その中でiDeCoは確定拠出年金にあたります。特別法人税は年間1.173%です。そんなに多くないと思われるでしょうか。投資信託などでコストを抑えつつ、利益を出していけていれば問題ありません。しかし例えばiDeCoで定期預金を行っている場合は、プラスになる可能性がないのに、この特別法人税が復活してしまうと税金が引かれて残高が減ることになりかねません。

特別法人税を急に復活させることはないと思いますが、これからiDeCoを検討している人やすでに始めている人は、しっかりとした運用をすること、または利益が増えている運用ができているかどうかは重要になってきます。

手数料について解説してきましたが、iDeCoの方が新NISAより手数料が多く発生すると思われるかもしれませんが、iDeCoには

・運用益が非課税

・掛金が全額所得控除

・受け取る資産が退職所得控除または公的年金控除

と税金の優遇措置が多いです。人それぞれの収入で税負担の金額が異なるので、断言はできませんが掛け金が全額所得控除となるので、手数料を支払ってもその分は控除でカバーできるのではないかとも筆者は考えます。

NISAはNISAでいつでも引き出しが可能という部分が、私は使い勝手が良いと思うので、自分に合う方、を選んで資産形成の一部に利用してもらえたらと思います。

まとめ

今回はiDeCoと新NISAの手数料についてお伝えしました。難しい言語や仕組みが複雑でわかりづらい所はありますが、せっかくやるならそこの労力は惜しまずにしっかり勉強して、お金を増やしていきましょう。そして節税できる制度はどんどん利用して残せたお金を投資してもいいし、他のことに使ってもいいと思うのです。

本日はここまでとなります。最後まで読んでいただきありがとうございました。

河野 絵菜 - 文

市川 雄一郎 - 監修

文 / 河野絵菜(こうのえな)

1987年生まれ。大学では文学を専攻。大学卒業後に社会人となった時も低金利時代の日本があたり前だと思っていたが、社会人生活を送るに連れてお金の知識を得ることの重要性を強く感じ、国家検定である3級及び2級ファイナンシャル・プランニング技能士(資産設計提案業務)資格を独学で取得。現在はFP資格で培った金融知識と自らも行っている投資経験を活かし、グローバルファイナンシャルスクール(GFS)が運営する「ゼロから始める投資アカデミー」のライターとして活躍中。

執筆者記事「ゼロから始める投資アカデミー」 https://gfs-official.com/blog/author/kouno_ena

グローバルファイナンシャルスクール(GFS)公式サイト: https://gfs-official.com/

体験版講座(無料公開中): https://toushi-up.com/

文・監修/市川雄一郎

グローバルファイナンシャルスクール校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。

1969年生まれ。グロービス経営大学院修了(MBA/経営学修士)。日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、金融機関の職員や顧客に対する講義や講演も行う。

「日本経済新聞」「日経ヴェリタス」「朝日新聞」「東洋経済」「週刊ダイヤモンド」などへの原稿執筆・コメント提供のほか、ラジオ日経などのメディア出演も多数。

スポンサーリンク