実際いくら儲かった?マネーライターが「つみたてNISA」で非課税制度の恩恵を最大限に活かした結果を大公開

以前、GFSの市川雄一郎校長の執筆した、貧しくなる日本で「給料が減り続ける人」だけが知らないお金の技術」 では、NISAのお話をしていました。また、「預金すれば資産が減る」知られざる現実。超低利時代の意外な落とし穴って? では、預金だけでは資産が減ってしまうことをお伝えしていました。

今回は、預金を減らさないための対策として、GFSマネーライターで自ら投資を行う筆者おすすめの投資である「つみたてNISA」について、どのようなものなのかお伝えしていきます。

意外にわかっていない「つみたてNISA」の仕組みとは?

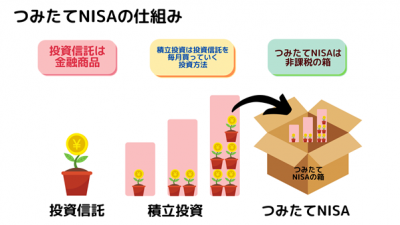

まずはつみたてNISAの仕組みについてお話していきます。つみたてNISAとは、2018年1月から開始された少額からの長期・積立・分散投資を支援するための国が作った投資のための少額非課税制度です。積立投資により、得た利益が非課税になる、例えるなら非課税口座の箱のようなものです。

(以下、図はクリックで拡大)

つみたてNISAは、つみたてNISAという非課税口座の箱の中で、積立投資をしていきます。そして積立投資とは、投資信託を定期定額で買っていくことです。さらに投資信託とは金融商品の事を指します。

投資信託は投資家からお金を集めて、投資のプロが集めたお金で買う投資先の選定をします。そして株や債券や不動産に投資をして、稼ぐことを目的に資金を動かします。これを運用と言います。上図は投資信託の仕組みを簡単にまとめていますのでご覧ください。

次につみたてNISA自体の詳しい解説をしていきます。主な特徴は下記の表にまとめています。

つみたてNISAは、新たに買付ができるのが2042年までなので、1年ごとに非課税の箱が減ってしまいます。ということは、はじめるのが遅くなればなるほど非課税の箱が減ってしまうので、早めにはじめるほうがお得になるわけです。

例えば2022年から2042年まで毎月積み立てると、最大840万円分の運用が可能になる非課税の箱が貰えます。すでに2022年は3ヶ月経ってしまっていますが、その分は、臨時設定で満額の投資が可能です。

つみたてNISAの良いところと悪いところの両方を理解して使いこなそう

ここからは、つみたてNISAのメリット・デメリットをお話します。

メリット

1. 100円からはじめられる

2. 利益にかかる税金が20年間非課税

3. 途中引き出しがいつでも可能

4. 一度積立設定をしてしまえば自動で積立がされるから手間が少ない

5. 金融庁が投資信託をあらかじめ208本まで絞り込んでくれている

デメリット

1. 利益はすぐに増やせない

2. 元本保証がない

それでは、1つ1つメリットとデメリットについて解説します。

メリットの1つ目は、100円からはじめられるということ。投資は、お金が何百万〜何千万円ないとはじめられないと思われがちですが、つみたてNISAは証券会社によりますが、100円からはじめられます。

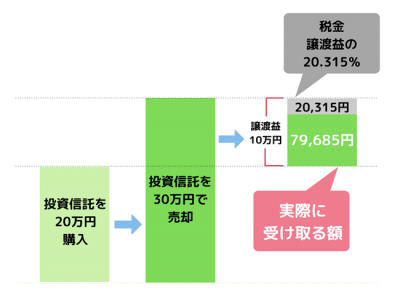

メリットの2つ目は、利益にかかる税金が20年間非課税であること。つみたてNISAは利益にかかる税金が20年間非課税です。本来であれば、所得税と住民税で20%の税金が課税されます。ちなみに2037年までは基準所得税に対して2.1%を乗じた分が復興特別所得税として加算されるので、合計20.315%の税金が利益から引かれてしまいます。

例えば20万円の投資信託を買い、その後に30万円まで値上がりした時に売却をしたとします。差額の利益は10万円です。この10万円に対して20.315%の利益を徴収されてしまいますので、実際に手にできる利益は79,685円となり、元利合計で279,685円の受け取り金額になります。

しかしつみたてNISAの口座の中で売買をすると、この税金が徴収されることがなく、売却後の金額全部が丸々自分のものになりますので、元利合計での受け取り金額は30万円となります。

メリットの3つ目は、途中引き出しがいつでも可能だということです。つみたてNISAは途中引き出しがいつでも可能です。つまり引き出しに対するペナルティ制限がないので、急に現金が必要になった時のことを考えると安心感があります。

メリットの4つ目は、一度積立設定をしてしまえば自動で積立がされるから手間が少ないという点です。つみたてNISAは積立投資なので、一度積立設定をしたあとは自動で積み立てられていく仕組みです。ですから手間が少ない投資方法だと言えます。

メリットの5つ目は、金融庁が投資信託をあらかじめ208本まで絞り込んでくれていることです。

つみたてNISAの口座で買える投資信託は金融庁が定めた208本です。日本にある投資信託の数は約6,000本ありますが、その中から厳選した208本(2022年2月18日時点)に絞り込んでくれています。投資初心者がいきなり6,000本の中から良質な投資信託を選ぶのは至難のワザですから、つみたてNISAをはじめるハードルも下がるのではないでしょうか。

では、次にデメリットです。どのような商品、制度にもメリットとデメリットがあるので、良いところだけではなく、悪いところはどのようなところかもしっかりと理解をすることは大切です。

デメリットの1つ目は、利益はすぐに増やせないという点です。積立投資は個別株取引のように、利益をすぐに増やすのが難しいと言えます。理由はいくつかあります。まず投資信託は商品そのものが分散投資されており、リスクを低減させる効果が高いので、個別株がいきなり急騰するのと違っていきなり大きく資産を増やすことができません。そして、つみたてNISAは、株価指数などの値動きがある投資信託で積み立てていくため、基準価格が常に一定していませんので、投資資産が増えたり減ったりします。

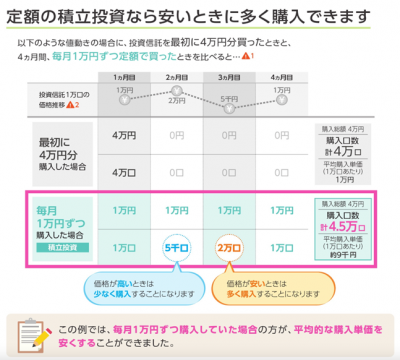

この価格変動が投資のリスクなのですが、時間を有効活用した長期投資ならばプラスに転じやすくなります。この手法を「ドルコスト平均法」といいます。

図表出典:金融庁「つみたてNISA早わかりガイドブック(積立投資について、もう少し具体的にみてみましょう。)」より

ドルコスト平均法は、一定の期間ごとに定められた金額で投資信託を購入する方法です。上図を参考すると基準価格が安い時は多くの口数を購入でき、逆に基準価格が高い時には少ない口数しか購入できません。ドルコスト平均法は、時間を味方につけて平均購入単価を下げながら資産を高められるチャンスが大きいので、これからコツコツと資産を増やしたい方にはとても向いた手法だと言えます。つまり時間を味方にしない短期で成果を期待することはできませんが、長期投資であれば効果を得やすいのです。

つみたてNISAは、長期運用の目線でドルコスト平均法を使い、少額投資であっても将来的にはプラスに転じやすくなるわけです。

デメリットの2つ目は、元本保証がないということ。つみたてNISAは投資ですので、貯金のように元本の保証はありません。しかし上昇の見込みのある投資信託を選び、長期間ドルコスト平均法で積み立てることにより、元本割れのリスクを低くすることが可能です。

これまでの解説をふまえ、初心者にお特におすすめの理由を改めてピックアップしますと次の通りです。

1. 利益が非課税

2. 少額投資が可能(100円からでもはじめられる)

3. 投資信託がすでに厳選された208本なので初心者でも選びやすい

つみたてNISAに向いている人

これまでの内容を踏まえて、つみたてNISAに向いている人は、どのような人かをまとめると次のような人です。

1. 投資初心者の人

2. 少額から投資をはじめたい人

3. 低リスクで投資をはじめたい人

4. ほったらかしで投資をしたい人

これを見ての共通点ですが、つみたてNISAは、初心者で、なるべくリスクを低くして投資をはじめたい人向けと言えます。

さて、ここで筆者である私のつみたてNISAの実績を公開しようと思います。これまでつみたてNISAの実態を解説してきましたが、いくら初心者におすすめとはいえ、利益が本当にプラスになるの?と思う方も当然いらっしゃると思います。そこで筆者のつみたてNISAによって運用したリアルな実績を公開します。

私のつみたてNISAによる運用成果を公開します!

2022年3月25日時点での私のつみたてNISAの実績はこちらです。

私は2020年から楽天証券でつみたてNISAをはじめました。積立期間が2年2ヶ月で投資元本は848,199円、含み益が278,281円です。これは積立設定をしてただ放置しておいただけです。運用利回り32.81%ですから、例えば、大手銀行の普通預金の金利が0.001%なので、十分に運用成果は出ていると思います。もし運用せずに大手銀行の普通預金に投資元本と同じくらいの85万円を2年間預けたときとしたら、受け取れる利息はたった税引き後で計算すると1年で6円(銀行利息は1円未満の端数は切り捨てです)、2年合計でも12円です。実際には私が投資をした月々の積立額(3万3,333円)と同額を預金しただけだとすると、利息の手取りは12円にもなりません。これでは物価状況から資産価値は目減りしているに等しいということです。

それに比べると2年ちょっとで約27万円も増えたという事は、つみたてNISAにも希望があると思えませんか。

このつみたてNISAは、仮に今売却をしても税金が引かれませんし、このまま積立と運用をつづけていけば、これからも少しずつ増えていく可能性があります。

実績を公開までしまいましたが、いかがでしたでしょうか。今回のコラムでは、つみたてNISAがどのような制度かお話しました。お金が減ってしまうリスクもあるにはあるけれど、積み立てる投資信託をしっかりと選び、長期で運用すれば、お金が増えていく可能性も0ではありません。ただ単に預金をして放置して資産価値が減っていくのを黙ってながめているよりは、可能性を秘めている投資手法であり、また非課税の恩恵を誰でも得られる制度だと私は強く思います。

最後におさらい!つみたてNISAのここを再確認!

最後に今回のコラムのポイントのまとめです。こちらを理解した上で、上手に活用してください。

・つみたてNISAは長期・積立・分散投資を支援するための非課税制度

・つみたてNISAは、非課税の箱の中で積立投資をすること

・積立投資とは、投資信託を定期定額で買う投資手法のこと

・投資信託とは金融商品のこと

・つみたてNISAは、はじめるのが遅くなればなるほど、貰える非課税の箱が減る

・つみたてNISAは100円からはじめられる

・利益にかかる税金が20年間非課税

・途中引き出しがいつでも可能

・一度積立設定をしてしまえば自動で積立がされるから手間が少ない

・金融庁が投資信託をあらかじめ208本まで絞り込んでくれている

・利益はすぐに増やせない

・元本保証がない

次回のコラムでは、つみたてNISAで買う投資信託の選び方をお伝えします。

最後まで読んでいただきありがとうございました。

■続けて読まれている記事は

貧しくなる日本で「給料が減り続ける人」だけが知らないお金の技術

「預金すれば資産が減る」知られざる現実。超低利時代の意外な落とし穴って?

河野 絵菜 - 文

市川 雄一郎 - 監修

執筆者プロフィール

文 / 河野絵菜(こうのえな)

1987年生まれ。大学では文学を専攻。大学卒業後に社会人となった時も低金利時代の日本があたり前だと思っていたが、社会人生活を送るに連れてお金の知識を得ることの重要性を強く感じ、国家検定である3級及び2級ファイナンシャル・プランニング技能士(資産設計提案業務)資格を独学で取得。現在はFP資格で培った金融知識と自らも行っている投資経験を活かし、グローバルファイナンシャルスクール(GFS)が運営する「ゼロから始める投資アカデミー」の人気ライターとして活躍中。

執筆者記事「ゼロから始める投資アカデミー」 https://gfs-official.com/blog/author/kouno_ena

グローバルファイナンシャルスクール(GFS)公式サイト: https://gfs-official.com/

体験版講座(無料公開中): https://toushi-up.com/

監修/市川雄一郎

グローバルファイナンシャルスクール校長。CFP®。1級ファイナンシャル・プランニング技能士(資産設計提案業務)。日本FP協会会員。日本FP学会会員。

1969年生まれ。グロービス経営大学院修了(MBA/経営学修士)。日本のFPの先駆者として資産運用の啓蒙に従事。ソフトバンクグループが創設した私立サイバー大学で教鞭を執るほか、金融機関の職員や顧客に対する講義や講演も行う。

「日本経済新聞」「日経ヴェリタス」「朝日新聞」「東洋経済」「週刊ダイヤモンド」などへの原稿執筆・コメント提供のほか、ラジオ日経などのメディア出演も多数。

グローバルファイナンシャルスクール(GFS)公式サイト:https://gfs-official.com/

体験版講座:https://toushi-up.com/

続きを読む

スポンサーリンク

【注目の記事】

スポンサーリンク